Selecionando Projetos – Perspectiva Financeira

Os projetos são concebidos a partir das necessidades das empresas, em resposta a uma necessidade de mercado, uma necessidade do negócio, uma solicitação de cliente, um avanço tecnológico, questões socioambientais ou uma exigência legal, dentre outras, e têm sua origem em praticamente todas as áreas da organização. Para minimizar os riscos de selecionar projetos de investimento pouco rentáveis ou economicamente inviáveis, as empresas devem considerar e analisar em primeira instância os resultados financeiros de cada projeto demandado, dispondo de políticas e procedimentos adequados que incluam os conceitos, os métodos de análise e os critérios para a seleção de projetos.

Os processos de avaliação e seleção priorizada de projetos, sob a perspectiva financeira, têm por objetivo fornecer subsídios para decidir se um projeto deve ou não ser aprovado ou para escolher um projeto em detrimento de outro. A análise de investimentos constitui o método mais comum para avaliação de projetos e tem como base os benefícios financeiros futuros obtidos pela empresa com a implementação do projeto. É improvável que a escolha recaia sobre um projeto cujos custos de implementação ou de produção do produto do projeto sejam superiores aos resultados financeiros alcançados, da mesma maneira que projetos de maior lucratividade serão prioritários sobre os menos lucrativos.

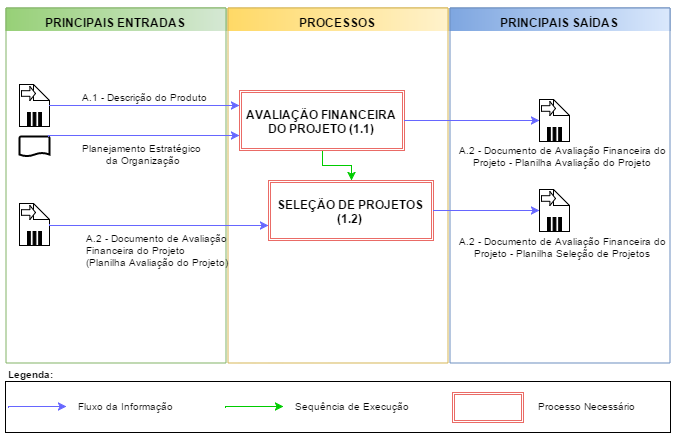

A Metodologia inclui, nesta etapa, os processos de avaliação e seleção de projetos. Esses processos antecedem o ciclo de vida do gerenciamento do projeto para que seja gerada a principal entrada do ciclo – um projeto selecionado para ser desenvolvido.

A figura 1.1 representa graficamente o fluxo de informações, os processos envolvidos e as principais entradas e saídas para a etapa de Avaliação e Seleção de Projetos, que será detalhada em seguida.

1.1 Avaliação Financeira do Projeto

Para entendimento do processo de Avaliação Financeira do projeto, serão inicialmente apresentados os principais conceitos e métodos que apoiam a avaliação dos projetos sob a ótica financeira – Fluxo de Caixa, Juros, Valor Presente, Valor Futuro, Valor Presente Liquido, Período de Retorno do Investimento e Taxa Interna de Retorno. Posteriormente, serão abordadas as formas de análise desses métodos, para diagnosticar a viabilidade econômica de um projeto.

A avaliação financeira de projeto deve ser feita com base na projeção dos resultados financeiros a serem obtidos com a implementação do projeto, simulada a partir da utilização dos métodos de análise, que devem auxiliar a organização a decidir em aceitar ou não o investimento em um determinado projeto.

Para tornar mais simples esta decisão, três premissas devem ser estabelecidas:

- O objetivo da firma é maximizar, em longo prazo, a riqueza de seus atuais proprietários;

- A proposta de investimento no projeto pode ser completamente representada por um diagrama de fluxo de caixa;

- Para financiar o projeto, a firma dispõe de fontes de capital onde pode levantar a quantia de que necessita, pagando uma taxa de juros i , constante.

O QUE É NECESSÁRIO

- Descrição do Produto (DP) – Framework, Apêndice A.1

- Fatores organizacionais e ambientais (taxas de mercado e séries históricas)

- Processos e procedimentos organizacionais

COMO FAZER

Considerações Preliminares

O processo de avaliação financeira do projeto toma por base as características do produto do projeto definidas no documento Descrição do Produto (DP) para estimar os investimentos, receitas e custos operacionais e administrativos necessários ao desenvolvimento do projeto, de forma a projetar a sua rentabilidade e viabilidade econômica.

Para que a avaliação de projetos seja conduzida sob a perspectiva financeira, é necessário que alguns conceitos e definições sejam explorados:

- Fluxo de Caixa

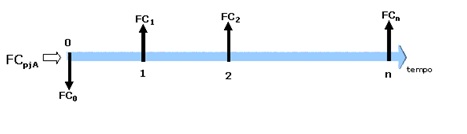

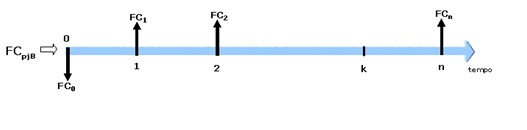

Diagrama de Fluxos de Caixa (DFC) é o nome dado à representação gráfica da movimentação de recursos financeiros que ocorrem ao longo do desenvolvimento do projeto.

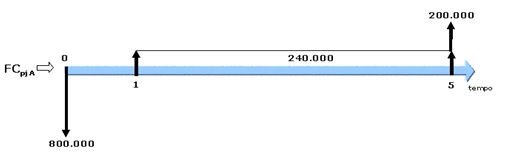

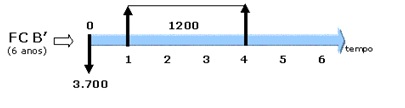

O DFC constitui-se de uma linha horizontal com segmentos orientados, que representam as entradas e saídas de caixa do projeto. A linha horizontal representa o período da análise do projeto, que é dividido numa escala que tem sua origem em t = 0 até t = n, sendo 0 a data em que se iniciam os fluxos e n a data do último fluxo, quando o horizonte de planejamento do projeto se encerra. A figura 1.1-1 mostra um esquema do DFC:

Onde:

Períodos – divisão do horizonte de planejamento em intervalos iguais

Instantes – início e fim dos períodos

FCk – fluxo de caixa no instante k

FC0 – fluxo de caixa no instante 0

N – fim do horizonte de planejamento

No DFC, uma seta orientada para cima representa uma entrada de caixa, isto é, um fluxo de caixa positivo (vide FCk, figura 1.1-1) enquanto uma seta orientada para baixo representa uma saída de dinheiro, ou um fluxo de caixa negativo (vide figura 1.1-1, FC0).

No exemplo a seguir, o DFC será utilizado para avaliar a compra de uma máquina por uma empresa. Essa operação irá gerar fluxos de caixa positivos de R$ 200.000,00 no primeiro ano e de R$ 300.000,00 nos demais, até que o equipamento atinja o final de sua vida útil, em cinco anos, quando será, então, alienado pelo valor de R$ 200.000,00. O investimento inicial para a compra da máquina será de R$ 800.000.

|

Período |

Valores Movimentados (mil R$) |

|---|---|

|

0 |

(800) |

|

1 |

200 |

|

2 |

300 |

|

3 |

300 |

|

4 |

300 |

|

5 |

300 + 200 |

Pela representação do DFC (figura 1.1-2), tem-se que:

- Juros

O dinheiro é um bem escasso e a ele está associado um preço. O Juro é o lucro, calculado com base em determinada taxa, do dinheiro aplicado ou do capital investido.

Supondo que, para a compra de um bem, a empresa realize uma operação de empréstimo por um período de tempo, conforme demonstra o DFC da figura 1.1-3.

Considerando que:

- P é o principal, ou quantia recebida na operação de empréstimo, no instante zero,

- M é o montante, ou quantia devolvida ao final do período estabelecido,

- J é o juro pago na operação, obtido pela diferença entre o montante e o principal (J = M – P) e

- і é a taxa de juros da operação, obtida pela divisão do juro pelo principal (і = J / P),

o montante é obtido pela soma M = P + J. Como J = іP, o montante pode ser obtido pela equação M = P(1+і).

Caso a operação dure mais de um período, verifica-se que:

| Períodos | Fórmulas |

|---|---|

| 1 |

M1 = P(1 + і) |

| 2 |

M2 = P(1 + і)2, pois M2 = M1 (1 + і) = P(1 + і)(1 + і) = P(1 + і)2 |

| 3 |

M3 = P(1 + і)3 |

| . | |

| n | Mn = P(1 + і)n (equação 1) |

Para ilustrar a aplicação dos juros, será usado o exemplo de uma empresa que tomou um empréstimo no valor de R$ 2.000,00, a serem pagos quatro anos depois, a uma taxa de juros і de 10% a.a..

P = R$ 2.000,00

і = 10% a.a. = 0,10

n = 4

Pela equação 1: M4 = 2.000 x 1,14 = 2.928,20

A empresa deverá, portanto, devolver R$ 2.928,20 ao final do quarto ano.

- Valor Presente (VP)

O Valor Presente de um fluxo de caixa representa o valor de um fluxo futuro no início do planejamento, ou instante zero, conforme demonstra a figura 1.1-4.

Considerando que:

- 0 é o início do planejamento,

- Xk é um fluxo de caixa no momento k,

- n é o horizonte do planejamento,

- і é a taxa de juros estabelecida para o período e

- V0 é o valor do fluxo de caixa no instante zero,

o Valor Presente do fluxo de caixa X no momento k é obtido pela equação:

VP = V0 = Xk(1+і)-k = Xk/(1+і)k (equação 2)

- Valor Final (VF)

O Valor Final de um fluxo de caixa representa o valor de um fluxo de caixa ao final do horizonte do planejamento.

Dessa forma, VF = Vn = Xk(1+і)n-k (equação 3)

O cálculo do Valor Presente e do Valor Final será exemplificado a seguir, utilizando por base o DFC (figura 1.1-5) apresentado e considerando uma taxa de juros de 10% p.p.

Pela equação 2: VP = 1.500/1,14 = R$ 1.024,52

Pela equação 3: VF = 1.500.1,16 = R$ 2.657,34

Após o entendimento dos conceitos e fundamentos sobre DFC, incluindo valor presente, valor futuro e juros, serão apresentados agora os métodos para avaliação de projetos.

Métodos de Avaliação Financeira de Projetos

Análise do DFC – Viabilidade do Projeto

Para que um projeto seja viável ele deve gerar uma riqueza maior para o investidor, se comparado com um investimento no mercado de aplicações financeiras, bem como trazer um retorno dentro dos prazos e taxas esperados pelo investidor. Os métodos tradicionalmente usados para avaliar um projeto são: Valor Presente Líquido, Payback Descontado (Período de Retorno do Investimento Descontado) e a Taxa Interna de Retorno.

- Método do Valor Presente Líquido (VPL)

O Valor Presente Líquido de um projeto representa o Valor Presente de todos os fluxos de caixa associados ao projeto, inclusive o investimento inicial, no início do planejamento (ou instante zero).

É o método que melhor exprime a geração de riqueza advinda da execução de um projeto.

Assim, dado que o investidor tem uma taxa de oportunidade de aplicação financeira a uma taxa і e um DFC (figura 1.1-6) como a seguir, tem-se que:

VPL(FCA) = FC0 + FC1/(1+і) + FC2/(1+і)2 + FC3/(1+і)3 + …. + FCn/(1+і)n

Generalizando, tem-se que:

VPL = ( sum_{t=0}^n frac{FC_t}{(1+i)^t}) (equação 4) ou

VPL = ( sum_{t=1}^n frac{FC_t}{(1+i)^t}) – I, onde I = Investimento Inicial

Se VPL(FCA) > 0, o projeto é VIÁVEL

Se VPL(FCA) < 0, o projeto é INVIÁVEL

Se VPL(FCA) = 0, o projeto é INDIFERENTE

A taxa de oportunidade і, também chamada de custo de oportunidade do capital ou taxa mínima de atratividade, é o retorno que os investidores poderiam obter de investimentos alternativos no mercado financeiro.

Tome-se, por exemplo, o fluxo de caixa de um projeto com o seguinte comportamento (figura 1.1-7):

Se a análise de seu resultado considerar uma taxa de juros de 10% a.a. (ao ano), tem-se que:

VPL = 200/1,1 + 300/(1,1)2 + 300/(1,1)3 + 300/(1,1)4 + 500/(1,1)5 – 800

VPL = 370,51, que é > 0, sendo o projeto, portanto, VIÁVEL

No entanto, se a análise de seu resultado considerar uma taxa de juros de 25% a.a. tem-se que:

VPL = 200/1,25 + 300/(1,25)2 + 300/(1,25)3 + 300/(1,25)4 + 500/(1,25)5 – 800

VPL = -7,68, que é < 0, sendo o projeto, portanto, INVIÁVEL

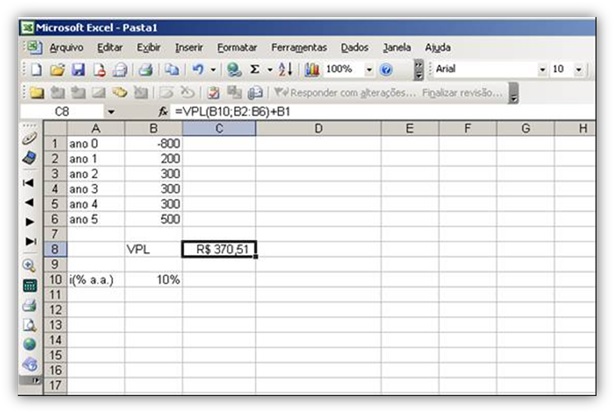

Estes cálculos podem ser feitos com a ajuda do Microsoft Excel, como demonstrado na figura 1.1-8, a seguir. A taxa utilizada foi de 10% a.a.

Observação Importante!

O Excel desconta os valores não para o período 0, mas para um período anterior. Dessa forma, para que o cálculo do VPL seja corretamente efetuado, utiliza-se a função VPL do Excel para calcular os fluxos de 1 a 5. Ao resultado obtido, deve ser adicionado o investimento inicial, conforme demonstra a planilha acima.

- Método Payback Descontado (Período de Retorno do Investimento Descontado)

O Payback Descontado ou Período de Retorno do Investimento Descontado é o período de tempo necessário para a recuperação do investimento inicial realizado em um projeto.

O Payback Descontado considera o valor do dinheiro no tempo e é obtido, pela determinação de k, nas seguintes fórmulas:

PBD = ( sum_{t=0}^k frac{FC_t}{(1+i)^t} geq 0) (equação 5)

e

PBD = ( sum_{t=0}^{k-1} frac{FC_t}{(1+i)^t} lt 0) (equação 6)

Assim, k é o primeiro instante que satisfaz as duas fórmulas; é o período no qual o projeto recuperou o investimento realizado.

Este indicador é utilizado para saber quanto tempo será necessário para recuperar o investimento realizado no projeto. A empresa pode usar este indicador para comparar com o prazo máximo, estabelecido pela organização, que um projeto deve dar retorno aos investidores. Sendo Y o prazo máximo estabelecido pela organização para o retorno do seu investimento e k o Payback Descontado tem-se que:

k ≤ Y → Projeto viável

k > Y → Projeto inviável

Tome-se, por exemplo, o fluxo de caixa de um projeto com o seguinte comportamento (figura 1.1-9):

Se a análise de seu resultado considerar uma taxa de juros de 10% no período e um prazo máximo (Y) para retorno de 4 anos, tem-se que:

PBD = 4, assim como k ≤ Y, o projeto é viável

Se na análise do mesmo DFC, considerarmos uma taxa de juros de 15% no período e um prazo máximo (Y) para retorno dos mesmos 4 anos, tem-se que:

PBD = 5, assim como k > Y, o projeto deve ser rejeitado

- Método da Taxa Interna de Retorno

A Taxa Interna de Retorno (TIR) é a taxa de juros (r) que leva o Valor Presente Liquido (VPL), a zero, conforme ilustrado no Diagrama do Fluxo de Caixa (figura 1.1-10).

VPL = FC0 + FC1 (1+r) -1 + FC2 (1+r)-2 + FC3 (1+r)-3 + …. + FCn/(1+r)-n = 0

VPL = ( sum_{t=1}^n frac{FC_t}{(1+r)^t}) – I = 0, onde I = Investimento Inicial (equação 7)

Comparando r com a taxa de oportunidade i da empresa temos:

Se r > i, o projeto é VIÁVEL

Se r < i, o projeto é INVIÁVEL

Se r = i, o projeto é INDIFERENTE

Tome-se, por exemplo, o fluxo de caixa de um projeto com o seguinte comportamento (figura 1.1-11):

Supondo que para análise do resultado da TIR seja considerada uma taxa de oportunidade i de 10% no período:

TIR = 24,6% , como i = 10% tem-se que TIR > i.

O projeto é, portanto, viável.

Estes cálculos podem ser feitos com a ajuda do Microsoft Excel, como demonstrado na figura 1.1-12, a seguir. A taxa utilizada foi de 10% a.a.

Concluindo a explicação sobre os métodos para avaliação financeira de projetos, a tabela abaixo apresenta um resumo dos tópicos abordados com os respectivos parâmetros para avaliação e diagnóstico correspondente.

|

Método |

Valor Calculado |

Avaliação |

|---|---|---|

|

Valor Presente Líquido (VPL) |

VPLcalculado |

VPLcalculado > 0 → Viável VPLcalculado < 0 → Inviável VPLcalculado = 0 → Indiferente |

|

Payback Descontado (K) |

Kcalculado |

Kcalculado ≤ Y → Projeto Viável Kcalculado > Y → Projeto Inviável Onde Y → Período máximo de retorno |

|

Taxa Interna de Retorno (TIR) |

TIRcalculado |

TIRcalculado > i → Viável TIRcalculado < i → Inviável VPLcalculado = i → Indiferente Onde i – Taxa de oportunidade |

Exemplo Prático

A avaliação da viabilidade financeira de um projeto será demonstrada através de um exemplo prático, tendo por base os três métodos apresentados – Valor Presente Líquido, Período de Retorno do Investimento Descontado e Taxa Interna de Retorno.

Uma empresa deseja montar uma fábrica para produzir um único produto, com as seguintes estimativas de receitas, despesas e investimentos:

|

Descrição |

Valor (R$) |

Quantidade |

|---|---|---|

|

Investimentos |

100.000.000,00 |

|

|

Quantidade Produzida |

80.000 unidades/ano |

|

|

Valor Residual |

18.000.000,00 |

|

|

Vida Útil |

8 anos |

|

|

Preço do Produto |

600,00 |

1 unidade |

|

Custo Variável do Produto |

350,00 |

1 unidade |

|

Custo Fixo Anual |

500.000,00 |

O projeto deverá ser analisado a um custo de capital de 10% a.a.

O projeto só será aprovado pela alta administração se atender os seguintes pré-requisitos financeiros:

VPL > 0

Payback descontado ≤ 7 anos

TIR > 10% a.a.

Resolução

Calculando os fluxos de caixa nos instantes avaliados (com valores em R$ milhares), tem-se que:

- Instante Zero (FC = – investimento):

FC = – 100.000

- Instantes de 1 a 7 (FC = receitas – despesas)

FC = (600 X 80) – (350 x 80) – 500

FC = 19.500

- Instante 8 (FC = receitas – despesas + valor residual)

FC = 19.500 + 18.000

FC = 37.500

O DFC deste projeto é representado como:

| Forma de Cálculo | Critério | Método | Valor | Avaliação |

|---|---|---|---|---|

|

equação 4 |

> 0 |

VPL |

R$ 12.428,19 |

Projeto Viável |

|

equações 5 e 6 |

≤ 7 anos |

Payback Descontado |

7 anos |

Projeto Viável |

|

equação 7 |

> 10% |

TIR |

13,1% |

Projeto Viável |

Agora, supondo uma situação cujo investimento inicial necessário fosse de R$ 120.000.000,00, permanecendo as demais condições inalteradas, o DFC da nova situação seria representado como:

| Forma de Cálculo | Critério | Método | Valor | Avaliação |

|---|---|---|---|---|

|

equação 4 |

> 0 |

VPL |

R$ – 7.571,80 |

Projeto Inviável |

|

equações 5 e 6 |

≤ 7 anos |

Payback Descontado |

> 8 anos |

Projeto Inviável |

|

equação 7 |

> 10% |

TIR |

8,4% |

Projeto Inviável |

Métodos

- Elaborar o documento de avaliação financeira do projeto

A avaliação financeira deve ser realizada com base na escolha de um indicador ou da combinação deles, determinando o horizonte de planejamento e as tendências do mercado financeiro.

Formatar a planilha AVALIAÇÃO do documento código DAF, conforme template e instruções do Framework, Apêndice A.2 desta Metodologia.

O QUE DEVE SER ENTREGUE

- Documento de Avaliação Financeira do Projeto (DAF) – planilha AVALIAÇÃO

1.2 Seleção de Projetos

Ao avaliar onde aplica o seu capital, a empresa pode analisar um ou mais projetos para realizar seus investimentos, que exigirão o emprego de recursos para obter benefícios futuros. Quando o número de projetos que uma empresa necessita desenvolver, simultaneamente, supera a capacidade de recursos disponíveis (infraestrutura, pessoal, orçamento etc.) para sua consecução, devem ser estabelecidos critérios para seleção destes projetos.

Os projetos de investimento podem ser classificados de acordo com:

- a natureza: projetos táticos, estratégicos ou de expansão;

- o horizonte econômico: projetos de curto e longo prazo, existindo diferentes procedimentos de comparação quando as alternativas confrontam projetos de mesma duração e projetos com durações diferentes.

Tendo por base a avaliação financeira de cada projeto a ser analisado, a alta gerência tem como responsabilidade definir os critérios que serão utilizados para selecionar e priorizar os projetos que serão executados pela organização.

O QUE É NECESSÁRIO

- Identificar a demanda da organização

- Documento de Avaliação Financeira do Projeto (DAF) – Framework, Apêndice A.2.

- Planejamento Estratégico

- Fatores organizacionais e ambientais

- Processos e procedimentos organizacionais

COMO FAZER

Considerações Preliminares

Para a seleção de um projeto, as seguintes premissas serão estabelecidas:

- Objetivo: maximizar riqueza no longo prazo

- Projeto: o projeto será analisado pelo Diagrama de Fluxo de Caixa (DFC), no qual todos os fluxos são operacionais. Isto implica em que só serão analisadas as consequências quantificáveis em moeda

- Fontes de Capital: sempre analisadas a uma taxa de juros i constante.

Considerando essas premissas, de forma a facilitar a seleção do projeto, a tabela abaixo apresenta um resumo dos parâmetros para seleção, com o diagnóstico correspondente.

|

Método |

Valor Calculado |

Avaliação |

|---|---|---|

|

Valor Presente Líquido (VPL) |

VPLA, VPLB |

VPLA > VPLB → Projeto A melhor VPLA < VPLB → Projeto B melhor VPLA = VPLB → Indiferente |

|

Payback Descontado (K) |

KA, KB |

KA < KB → Projeto A melhorl KA > KB → Projeto B melhor KA = KB → Indiferente |

|

Taxa Interna de Retorno (TIR) |

TIRA, TIRB |

TIRA > TIRB → Projeto A melhor TIRA < TIRB → Projeto B melhor TIRA = TIRB → Indiferente |

Será apresentado a seguir um estudo de caso, no qual são analisados os resultados da avaliação dos projetos para determinar sua viabilidade e prioridade.

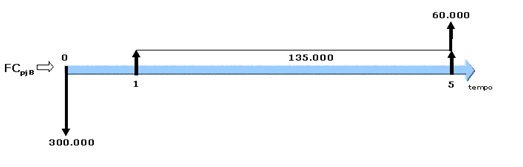

Comparação de Alternativas para Projetos de mesma duração

Quando uma empresa precisa selecionar apenas um entre dois projetos, A e B, que possuem o mesmo horizonte de planejamento, opta-se pelo que apresentar maior VPL, menor Payback Descontado e maior TIR. Esses critérios também são válidos quando são comparados “m” projetos de mesma duração.

No exemplo abaixo, as restrições impostas são:

- apenas um projeto poderá ser executado;

- individualmente, os VPL’s devem ser positivos.

| Descrição | Projeto A | Projeto B |

|---|---|---|

| Investimento em Equipamentos | R$ 800.000 | R$ 300.000 |

| Horizonte de Planejamento | 5 anos | 5 anos |

| Preço de Venda do Produto | R$ 5 | R$ 5 |

| Custo de Fabricação | R$ 3 | R$ 3,50 |

| Capacidade anual de produção | 25% | 15% |

| Taxa de juros | 10% a.a. | 10% a.a. |

Projeto A – Avaliação Financeira

| Forma de Cálculo | Critério | Método | Valor | Avaliação |

|---|---|---|---|---|

| equação 4 | > 0 | VPL | R$ 233.973 | Projeto Viável |

| equações 5 e 6 | Payback Descontado | = 5 anos | ||

| equação 7 | TIR | 19,9% |

Projeto B – Avaliação Financeira

| Forma de Cálculo | Critério | Método | Valor | Avaliação |

|---|---|---|---|---|

| equação 4 | > 0 | VPL | R$ 249.011 | Projeto Viável |

| equações 5 e 6 | Payback Descontado | = 3 anos | ||

| equação 7 | TIR | 37,3% |

Como o projeto B apresenta maior VPL, Payback menor e maior TIR, este é selecionado como o melhor projeto.

Comparação de Alternativas para Projetos de durações diferentes

O problema de se comparar alternativas de projetos que possuem diferentes períodos de duração não é propriamente de matemática financeira. É uma questão de planejamento, uma vez que os projetos deveriam ter o mesmo horizonte de planejamento.

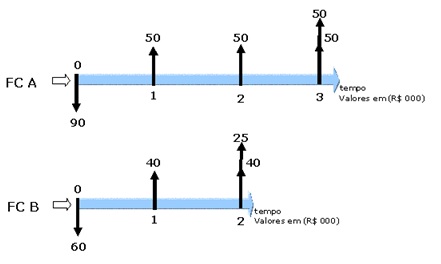

Dados, por exemplo, dois projetos A e B com os seguintes DFC:

Na análise dos dois projetos, o horizonte de planejamento da empresa é n, estando o projeto A mal especificado.

Alguns métodos auxiliam a empresa a suprir as informações adicionais que permitem a equalização dos horizontes de planejamento dos projetos que se deseja comparar. Esses métodos consideram dois tipos de problemas, com soluções próprias, que serão abordados a seguir.

- Problema do Tipo I

O problema do tipo I fica caracterizado pela existência de dois ou mais projetos que possuem horizontes de planejamento distintos. Utilizando a técnica do m.m.c. (mínimo múltiplo comum), é estabelecido o horizonte comum de planejamento entre as alternativas.

Os projetos são repetidos, usando os mesmos dados iniciais, até o final do novo horizonte de planejamento estabelecido.

Enquadram-se nesse tipo de situação apenas os projetos para os quais a repetição seja factível.

Para exemplificar essa técnica, será apresentado o estudo de caso a seguir (Valores no DFC em milhares):

| Descrição | Projeto A | Projeto B |

|---|---|---|

| Investimento em Equipamentos | R$ 90.000 | R$ 60.000 |

| Receita | R$ 70.000 | R$ 50.000 |

| Custo | R$ 20.000 | R$ 10.000 |

| Vida Útil (Horizonte de Planejamento) | 3 anos | 2 anos |

| Valor Residual | R$ 50.000 | R$ 25.000 |

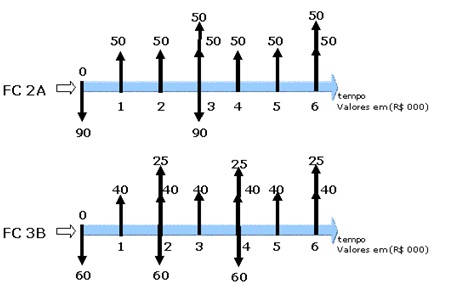

O m.m.c dos dois projetos é 6. Igualando os horizontes de planejamento tem-se que:

Considerando uma taxa de juros i = 10%:

- VPL 2A = R$ 125,93

- VPL 3B = R$ 75,49

- Payback descontado de 2A = 4 anos

- Payback descontado de 3B = 4 anos

- TIR 2A = 45,8%

- TIR 3B = 42,6%

Como VPL 2A > VPL 3B, TIR 2A > TIR 3B e Payback descontado é igual nos dois projetos, o Projeto A configura-se, como a melhor alternativa para um horizonte de planejamento de seis anos.

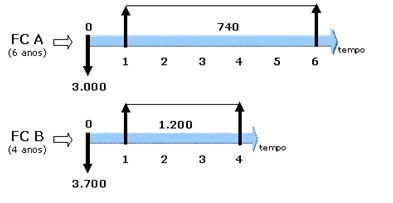

O problema do tipo II fica caracterizado quando dois ou mais projetos possuem horizontes de planejamento distintos mas não é possível prolongar sua duração para equalizar os horizontes de planejamento através da repetição do projeto.

Neste caso, os horizontes de planejamento são equalizados zerando-se os fluxos de caixa do projeto de menor duração, uma vez que ele não irá gerar novos fluxos de caixa.

Para exemplificar essa técnica, será apresentado como estudo de caso a exploração de uma mina de ouro que, dependendo da tecnologia utilizada, pode ser exaurida em 6 (projeto A) ou 4 (projeto B) anos e onde a empresa espera ter o maior VPL e TIR no projeto, não importando o Payback, tem-se que:

De modo a equalizar os horizontes de planejamento, os fluxos de caixa dos períodos 5 e 6 do Projeto B são inseridos como fictícios e iguais a zero.

Considerando uma taxa de juros i = 10%:

- VPL A = R$ 222,90

- VPL B = R$ 103,00

- TIR A = 12,5%

- TIR B = 11,3%

- Payback descontado de A = 6 anos

- Payback descontado de B = 4 anos

Como VPL A > VPL B e TIR A > TIR B, o Projeto A, ou seja, a exploração da mina em 6 anos, configura-se como a melhor alternativa.

Métodos

- Elaborar o documento de Seleção de Projetos

Formatar a planilha SELEÇÃO do documento código DAF, conforme template e instruções do Framework, Apêndice A.2 desta Metodologia

O QUE DEVE SER ENTREGUE

- Documento de Avaliação Financeira do Projeto (DAF) – planilha SELEÇÃO